Kirjutasin mõned nädalad tagasi sellest, et avan omale reaalelulise eksperimendi korras Kasvukonto. Põhjuseid selleks on laias laastus kaks. Esiteks on mu isiklik investeerimisportfell ikka väga üksikaktsiate poole kiiva kiskunud ja Kasvukonto on hea lihtne võimalus oma portfelli ETFide osa automaatselt ning mugavalt järele aidata. Teine põhjus puudutab turgude ajastamist. Ennekõike siis languste ajastamist. Aktsiaturgude tõusufaas […]

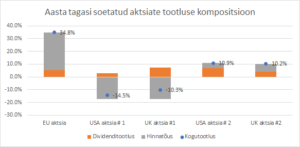

Septembri dividenditulu ja suur miinus kauplemisportfellis

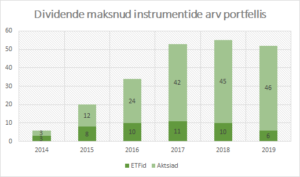

Mulle meeldivad dividendid. Mis siis, et esialgu on tegu üpris väikeste summadega. Nähes järjepidevalt – kuust-kuusse, kvartalist-kvartalisse, laekumas oma kontole lisaks töötasule raha, mille saamiseks ei tule vahepeal kuigi palju vaeva näha, teeb see rõõmu. Ja tekitab põnevust. Olgugi, et esialgu on laekuvad summad vaid kümnetes eurodes mõõdetavad, aga järjepidevalt dividende ja ka säästetud kapitali […]

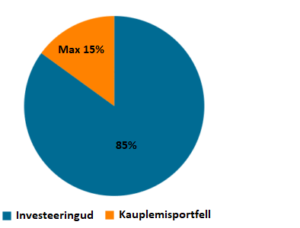

Kas spekuleerimisel on kohta pikaajalise investori portfellis?

Olen varem siin samas blogis kirjutanud sellest, kuidas jaotasin kohe alul sihipärase investeerimisega alustades oma varad kolme gruppi – meelerahufond, investeerimisportfell ja kauplemisportfell. Kirjutan seekord pisut pikemalt neist viimasest ehk spekulatiivseteks tehinguteks eraldatud niinimetatud kauplemisportfellist. Mis on spekuleerimine? Spekulatiivse rahapaigutuse kategooriasse saab tehinguid liigitada õige mitmel moel. Näiteks juhul kui räägime vaid aktsiainvesteeringutest, siis spekuleerimise […]

Eksperiment – avan omale regulaarseks investeerimiseks Kasvukonto

Kui paljud teist on kursis statistikaga, et ligikaudu 80% professionaalsetest fondijuhtidest jääb 5-aastase investeerimishorisondi puhul turuindeksitele alla? Jah, just täpselt nii kõrge see number ongi. 80% ei suuda pakkuda turuga võrdset tootlust. Oluline on siinkohal veel kord rõhutada, et selles S&P Dow Jones Indices poolt kokku pandud ja lühendi SPIVA all tuntud andmeanalüüsis ei ole […]

Augusti dividenditulu ja usaldusisiku määramisest välismaakleri kontole

Mulle meeldivad dividendid. Mis siis, et esialgu on tegu üpris väikeste summadega. Nähes järjepidevalt – kuust-kuusse, kvartalist-kvartalisse, laekumas oma kontole lisaks töötasule raha, mille saamiseks ei tule vahepeal kuigi palju vaeva näha, teeb see rõõmu. Ja tekitab põnevust. Olgugi, et esialgu on laekuvad summad vaid kümnetes eurodes mõõdetavad, aga järjepidevalt dividende ja ka säästetud kapitali […]

Kas ETFidesse investeerimisel piisab vaid ühe fondi välja valimisest?

Kas ETFidesse raha paigutades piisab vaid ühe fondi välja valimisest? Just see küsimus on see, mida minult üha sagedamini küsitakse. Nii koolitustel, siin blogi kommentaarides või kirja teel. Põhimõtteliselt sellele justkui on üks ja ainus õige vastus, aga samas nagu ei ole ka. Alljärgnevalt panen kirja kolm küsimust, mis aitavad leida selle õige vastuse ja […]

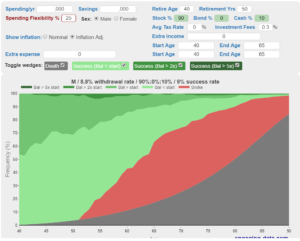

Simulatsioon – kui pikaks ajaks jagub raha?

Valdav enamus finantsvabaduse poole püüdlejatest on täna niinimetatud kogumise ehk akumuleerimise faasis. See tähendab, et pigem ollakse oma portfelli alles üles ehitamas ja sellega kui kauaks juba olemasolevast varast elamiseks jagub, oma pead kuigivõrd ei vaevata. Kindlasti on paljudel finantsvabaduse teel liikujatest mingi konkreetne numbriline siht. Olgu selleks siis rahavoo tasandil või hoopis portfelli suuruse […]

9 soodsat tugevate konkurentsieelistega aktsiat USA turult

Finantsanalüütikat pakkuv firma Morningstar koostab ja haldab regulaarselt nimekirja jätkusuutlike konkurentsieelistega firmadest. Inglise keeles kannavad sellised firmad tiitlit wide moat companies. Need on firmad, mis evivad konkurentsieeliseid ja on võimelised seeläbi teenima keskmisest kõrgemat omakapitali rentaablust (ROEd). Valdavalt väljenduvadki need konkurentsieelised kõrgemas kasumimarginaalis ja rentaablussuhtarvudes. Samas on Morningstari analüüsid näidanud, et sellised firmad näitavad ka […]

25 000 eurot dividenditulu

Just selline koondnumber vaatas mulle vastu kui juuni kuu alul oma dividenditulu arvepidamise Exceli tabelisse järjekordseid sissekandeid tegema asusin. Teisisõnu just nimelt 25 000 eurot olen teeninud omanikutulu kokku selle aja jooksul, mil olen sihipäraselt dividendiaktsiatesse investeerinud. Päris märkimisväärne number, kas pole?! Alustamise hirmudest üle saamine Alustasin sihipärase dividende maksvatest aktsiatest ja sellistesse aktsiatesse raha […]

Neli tüüpi riske, mida iga aktsiainvestor teadma peaks

Väärtpaberitesse investeerimisega kaasnevaid riske saab grupeerida mitut moodi. Üks võimalus seda aktsiainvesteeringute valguses teha on jaotada riskid nelja eri gruppi: Ettevõttespetsiifilised riskid; Sektorispetsiifilised riskid; Investeerimisstrateegiast tulenevad riskid; Üldine tururisk. Valdav enamus neisse kategooriatesse kuuluvatest riskidest on tegelikult hästi hallatavad ja juhitavad. Näiteks ettevõttespetsiifiliste riskide vastu aitab investeerimisportfelli hajutamine erinevate ettevõtete vahel. Traditsioonilised investeerimisfondid ja börsil […]

Mai dividenditulu ja üksikaktsiad vs ETFid

Mulle meeldivad dividendid. Mis siis, et esialgu on tegu üpris väikeste summadega. Nähes järjepidevalt – kuust-kuusse, kvartalist-kvartalisse, laekumas oma kontole lisaks töötasule raha, mille saamiseks ei tule vahepeal kuigi palju vaeva näha, teeb see rõõmu. Ja tekitab põnevust. Olgugi, et esialgu on laekuvad summad vaid kümnetes eurodes mõõdetavad, aga järjepidevalt dividende ja ka säästetud kapitali […]

Milline firma juhtimisstiil toob aktsiainvestorile kõige rohkem tootlust?

Kirjutan sedakorda ühest esmapilgul juhtimisalase kirjandusena tunduvast raamatust, mis tegelikult on igale ise oma pikaajalisse portfelli aktsiaid valivale investorile väga kasulik lugemine. Selleks raamatuks on William N. Thorndike’i „The Outsiders: Eight Unconventional CEOs and Their Radically Rational Blueprint for Success“. Thorndike toob raamatus välja kaheksa erineva erakordseid tulemusi näidanud tegevjuhi lood, isikuomadused ja juhtimispõhimõtted. Erakordsete […]

Tehnoloogiafond QQQ sai 20-aastaseks

Juba viimased kaks kümnendit on investorid pöördunud tehnoloogiaaktsiatesse investeerimise soovi omades kauplemissümbolit QQQ kandva börsil kaubeldava fondi poole. QQQ ametlik nimi on Invesco QQQ Trust. Alljärgnevalt uurime ETFi 20 juubeli valguses, mis fondiga siis täpselt tegu on. QQQ erinevad rollid Erinevate investorite strateegiates mängib QQQ erinevat rolli. Esiteks on tegu ühe suurimat varade mahtu omava […]

Suur aktsiainvestorite koolituspäev: 4. mai 2019

Taas kord võtame koos Naisinvestorite Klubi eestvedaja Kristi Saare ja “Rikkaks saamise õpikute” autori Jaak Roosaarega ette ja kutsume ühel kevadisel laupäeval kokku kõik aktsiatesse investeerimise huvilised. Juba õige pea ehk 4. mail on tulemas on üks huvitav ja sisutihe aktsiainvestorite koolituspäev. Väärt info Balti börsifirmade kohta Kuna päris paljude investorite esimesed aktsiatehingud saavad tehtud […]

Fondijuhid oskavad osta, aga mitte müüa – kuidas on lood sinuga?

Seda, et erainvestorid on investeerimisel altid käituma vastavalt hetkeemotsioonidele, on uuritud pikalt ja põhjalikult. Leitud on arvukalt erinevaid käitumuslikke mustreid, mis kõik suuremal või vähemal määral mõjutavad negatiivselt erainvestorite poolt teenitavat tootlust. Vähem on sarnaseid investeerimiskäitumuslikke uurimusi teostatud professionaalsete varahaldurite hulgas. Hiljuti avaldatud akadeemiline uurimus „Selling Fast and Buying Slow: Heurstics and Trading Performance of […]

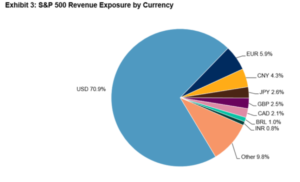

Milline on S&P 500 indeksfondi geograafiline hajutatus tegelikult?

Kui jutuks tuleb USA suurettevõtetest koostatud S&P 500 turuindeks, siis mõtleme automaatselt USA firmade peale. Reaalsuses ongi ju tegu just nimelt USA suurettevõtetest kokku pandud indeksiga. See tähendab, et ka seda indeksit järgivad börsil kaubeldavad fondid ehk ETFid peaksid olema justkui ainult USA kesksed, kokku pandud ainult Ameerika Ühendriikide firmadest. Tõsi, esmapilgul nii tundubki olevat […]

Uued ja huvitavad värskelt turule jõudnud ETFid

Aasta algus on börsil kaubeldavate fondide tööstusharus olnud aktiivne. Turule on toodud päris mitmeid uusi ja huvitavaid ETFe. Tehnoloogiasektori nišifondid jätkuvalt populaarsed Jätkuvalt näikse populaarsed olevat erinevad tehnoloogiasektori nišifondid. Sellised, mis lähevad püüdma soodsaid tulevikusuundumusi mõnest eriti kitsast valdkonnast. ARK Invest nimeline fondivalitseja näiteks tuli välja ARK Fintech Innovation ETFi nime kandva börsil kaubeldava fondiga. […]

Lisandus neli uut dividendiaristokraati

Indeksikompanii S&P Dow Jones Indices vaatas üle USA dividendiaristokraatide nimekirja. Seekord lisandus sellesse neli uut firmat. Rohkem kui poolsada head dividendimaksjat Dividendiaristokraatide loetelu ametlik nimi on S&P 500 Dividend Aristocrats Index. Selle indeksi liikmeks saavad ja dividendiaristokraadi tiitli pälvivad sellised suurfirmad, mis vastavad kõigile kolmele alltoodud tingimusele. Esiteks peab ettevõte olema USA suurettevõtteid koondava aktsiaindeksi […]

Aktsiaportfelli globaalne hajutamine töötab – aga siiski vaid pikas perspektiivis

Väärtpaberiportfelli hajutamine on üks kaasaegse finantsteooria peamisi tõekspidamisi. Globaalse investeerimise valguses pakub erinevate riikide aktsiaturgude vahel hajutatud portfell väidetavalt paremat riskiga kohaldatud tootlust kui ükskõik millise üksiku riigi aktsiaturule keskendunud portfell. Samas praktikas näeme sageli seda, kuidas teatud perioodil mõne konkreetse riigi aktsiaturg edestab oluliselt laiapõhjalisi globaalseid indekseid. Heaks näiteks on siinkohal USA aktsiaturg. Olgu […]

Kuidas ma oma raha neljakordistasin ja siis selle kõik kaotasin

Sageli arvatakse, et investeerimine on keeruline. Eks selles on ka terake tõtt. Samas ma pigem väidaks, et keeruline on investeerimisega alustamine. Kui pall on juba veerema lükatud, siis lähevad asjad tavaliselt päris libedalt. Eriti nende investorite puhul, kel on tarmukust kohe algusest peale kindel plaan paika panna ja siis südikust sellest kinni pidada. Kuust kuusse, […]

Ahnus, kõhklused ja dividendiinvestori pikk kannatus

Alustan käesolevat kirjatükki kahe ehk pisut omapärase teemaga. Mõtlesin enne ikka päris mitu korda, kas panen need read kirja või mitte. Otsustasin siiski kirjutamise kasuks. Ehk on keegi sarnases olukorras, sarnase kogemusega või peast läbi käivate sarnaste küsimustega. Olen viimaste poole aasta kestel juhtunud lugema õige mitme finantsblogija kuuülevaateid (enne kui nende produtseerimine ühtäkki ebapopulaarseks […]

Külalisena Investeerimisklubi saates

Marko ja Markus Investeerimisklubist kutsusid vestlema investeerimisest, dividendiaktsiatest ja börsil kaubeldavatest fondidest ehk ETFidest. Lisaks rääkisin veida ka sellest, milline näeb täna välja minu isiklik portfell, mida jälgin dividendiaktsiate ostuhetki ajastades ning sekka sai juttu tehtud ka maailma majanduse olukorrast. Igatahes minul oli huvitav ja salvestus oli igati toredalt veedetud aeg. Suured tänud Markusele ja […]

Koolitus Tallinnas: Dividendiaktsiate analüüsimine

Rõõmuga teatan, et neljapäeval 31. jaanuaril teen esimese koolituse ka Tallinnas. Kui küsitakse, siis tuleb teha, eks ole?! Koolituse teemaks on dividendiaktsiate analüüsimine. Koolitus toimub neljapäeval 31. jaanuaril kell 18:30-21:15 Hestia Hotel Europa konverentsikeskuse konverentsisaalis „Ida-Euroopa“ (aadress Paadi 5, Tallinn). Üritus on mõeldud nii alustavale kui ka edasijõudnud investorile. Tegu ei ole kauplemise või erinevaid […]

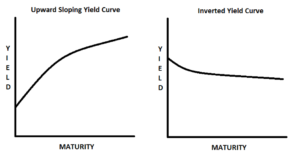

Võlakirjade tulukõver kui kriisi kuulutaja

Viimase ligi 60 aasta jooksul on USA riigivõlakirjade tulukõvera ümberpöördumisega (yield curve inversion) käinud alati kaasas aktsiaturgude ja majandusaktiivsuse langusfaasi algus. Oleme täna jõudnud olukorda, mil osaliselt saame juba rääkida sellisest pöördumisest. Kas see tähendab, et krahh koputab uksele? Ümberpööratud tulukõver Juba aastasadu oleme valdavalt kogenud olukorda, kus lühiajalised intressimäärad on madalamad kui pikaajalised intressimäärad. […]

RSS - Posts

RSS - Posts