Kristi ja Tauri Investeerimisraadiost kutsusid mind pisut investeerimisest rääkima. Vestlesime nii dividendiaktsiatesse investeerimisest kui ka ETF-idest. Head kuulamist! Saate lõpuosas mainitud raamatus ei ole investeerimise pool täna sellisel kujul enam kuigi aktuaalne, kuid julgen öelda, et säästmise, raha väärtuse ja eluenergia teemad on ehk isegi olulisemad kui paarkümmend aastat tagasi.

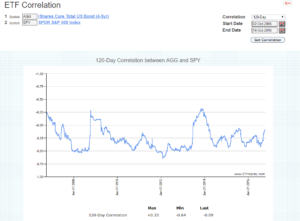

4 praktilist abivahendit ETF-i portfelli koostamiseks

Börsil kaubeldavad fondid ehk ETF-id on suurepärane lahendus neile, kes kuigi palju aega investeerimistegevusele panustada ei saa või ei soovi. Sisuliselt on võimalik vaid ühe ostuga saada ligipääs rohkem kui 95% kogu globaalsest aktsiaturu kapitalisatsioonist. Kui selline ETF on leitud ja välja valitud, siis piisab vaid regulaarselt oma säästude suunamisest kõnealusesse ETF-i ja investori finantsvarad peegeldavad […]

Septembri dividenditulu ja veidi dividendikärbetest

Mulle meeldivad dividendid. Mis siis, et esialgu on tegu üpris väikeste summadega. Nähes järjepidevalt – kuust-kuusse, kvartalist-kvartalisse, laekumas oma kontole lisaks töötasule raha, mille saamiseks ei tule vahepeal kuigi palju vaeva näha, teeb see rõõmu. Ja tekitab põnevust. Olgugi, et esialgu on laekuvad summad vaid kümnetes eurodes mõõdetavad, aga järjepidevalt dividende ja ka säästetud kapitali […]

Investeerimine – meeskonna- või individuaalala?

Viimased kolm nädalat olen ma veetnud Bulgaarias elades. Ei, see ei ole olnud puhkusereis. Pigem selline mõttetalgute ja uute sihtide seadmise stiilis ettevõtmine. Sai võetud aeg selleks, et tegeleda tulevikuplaanidega, toita nii vaimu kui keha ning toimetada senisest veelgi sihipärasemalt oma isiklike investeeringutega. Selline pisut pikaajalisem keskkonnavahetus aitab ikka tavapärast rutiini ja rütmi murda küll ning kogu […]

Alusta siit ehk abiks blogi esmakülastajatele

Mida aeg edasi, seda mahukamaks läheb dividendinvestor.ee blogi kirjutiste arhiiv. Ja mõnes mõttes ehk ka keerulisemaks. Eriti alustavale investeerimishuvilisele. Kajastan ju jooksvalt oma investeerimisportfellis aktuaalseid ja parasjagu esile kerkivaid teemasid ning algajatele suunatud postitused jäävad ajajoonel üha kaugemale minevikku. Seepärast võib nii mõnigi esmakülastaja kohkuda terminite ja lühendite virvarrist – P/E, dividendimäär, ETF, kogutootlus, alusindeks, […]

Miks üldse investeerida ETF-idesse kui Tallinna börsi aktsiad pakuvad kõrgemat dividenditootlust?

Huvitaval kombel on just viimase nädala jooksul minult mitu korda küsitud ühte ja sama küsimust – miks üldse investeerida madalat dividendimäära pakkuvatesse ETF-idesse kui mitmed Tallinna börsi aktsiad pakuvad palju kõrgemat dividenditootlust? Iga kord on küsimusega kaasas käinud ka täpsustus ja võrdluseks on välja toodud üks konkreetne ettevõte – Tallinna Vesi. Otsustasin lõpuks vastata blogipostituse vormis. […]

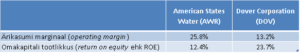

Mida pidada dividendi-investorina silmas ettevõtte kasumlikkuse analüüsimisel?

Dividendikuninga staatust omavatest ettevõtetest ülevaateid kirjutades on üks esimesi asju, millele dividendi-investorina tähelepanu pööran ettevõtete kasumlikkus. Dividendiaktsiatesse raha paigutava investori jaoks on kasum vägagi oluline, sest välja makstav dividend on ju oma olemuselt jaotatud kasum. Seega on selge, et dividendiaktsia üks esimesi kriteeriumeid on see, et ettevõte teenib kasumit. Siis on, mida investoritele omanikutuluna laiali jagada. […]

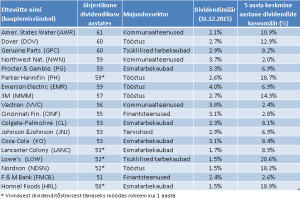

Avalöök dividendikuningaid tutvustavale artiklitesarjale

Olen ka varem kirjutanud järjepidevalt aastaid ja aastaid dividende tõstvatest ettevõtetest. Kõiksugu dividenditšempionid, aristokraadid ja kandidaadid siiski kahvatuvad ühe grupi ettevõtete, dividendikuningate, kõrval, mis on igal aastal dividende kasvatanud vähemalt 50 aastat järjepanu. Mõelda vaid – poole sajandi jagu järjepidevat dividendikasvu ja ei ühtegi dividendikärbet. 2016. aasta seisuga kuulub auväärne dividendikuninga tiitel järgmisele 19 ettevõttele. Allikas: […]

Dividenditulu – juuni 2016

Mulle meeldivad dividendid. Mis siis, et esialgu on tegu üpris väikeste summadega. Nähes järjepidevalt – kuust-kuusse, kvartalist-kvartalisse, laekumas oma kontole lisaks töötasule raha, mille saamiseks ei tule vahepeal kuigi palju vaeva näha, teeb see rõõmu. Ja tekitab põnevust. Olgugi, et esialgu on laekuvad summad vaid kümnetes eurodes mõõdetavad, aga järjepidevalt dividende ja ka säästetud kapitali […]

Dividendiinvestori õppetund #1: kõrge dividendimääraga ei kaasne kõrge kogutootlus (II osa)

Samateemalise postituse esimeses osas jõudsime järeldusele, et laiapõhjalised indeksid meile kõrge dividendimäära taga ajamise pahupoolt ei paljastanud. Kus siis ikkagi peitub põhjus, miks kõrge dividendimäära otsingud tavaliselt nõnda halvasti lõpevad? Üks põhjus peitub kindlasti investorkäitumises. Või õigemini on see vist siiski juba tulem. Päris põhjus ise resideerub hoopis dividendimäära arvutamise meetodis. Teadupärast leitakse aktsia dividendimäär tavaliselt kui […]

Dividendiinvestori õppetund #1: kõrge dividendimääraga ei kaasne kõrge kogutootlus

Olles enda jaoks mõned aastad tagasi avastanud dividendiaktsiad ja seades oma investeerimistegevusele sihte, astusin koheselt suure kolinaga ämbrisse. Täpselt nii nagu valdav enamus alustavatest dividendiinvestoritest. See kolin jõudis mu kõrvu muidugi alles hiljem, umbes pool aastat pärast dividendistrateegiaga alustamist. Tagantjärele hinnates saan öelda, et tegin kaks olulist viga. Esiteks arvasin, et olen nutikas ja pikaajalist investeerimishorisonti silmas […]

Tulumäärade ajaloost ja kõrge dividendimäära otsinguil

Kirjutan selles blogis suhteliselt vähe finantsturgude hetkeolukorrast ja päevasündmusi praktiliselt ei kommenteeri. Teen seda täiesti teadlikult ja sihilikult – ei soovi ise enda jaoks ega ka lugejate jaoks veelgi võimendada finantsturgude tõmbetuuli kommenteerides iga hinnaliikumist või uudist. Pikaajalise investeerimise puhul saab määravaks siiski regulaarsus, distsipliin ja järjepidev eesmärgipärane tegutsemine. Seega on lühiajalised hinnakõikumised ja päevakajalised […]

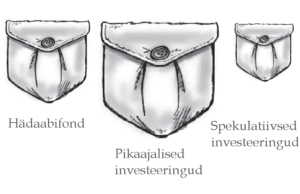

Varade jaotamine alamportfellideks: kolme tasku süsteem

Mind on väikesest peale õpetatud olema hästiorganiseeritud – õueriided olid õues mängimiseks, piduriided teatrikülastusteks ja muudeks pidulikeks puhkudeks ning koolis käimiseks olid eraldi riided. Sama moodi oli lugu näiteks lauanõudega. Pidupäeva puhul võeti ikka välja ilusamad taldrikud, morsiklaasid ja noad-kahvlid. Seega pole ime, et sarnane grupeerimine ja rühmitamine on üle kandunud ka täiskasvanuikka ja muudesse eluvaldkondadesse. Nagu näiteks […]

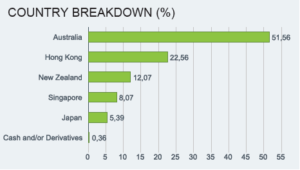

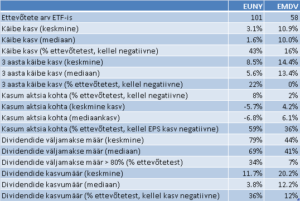

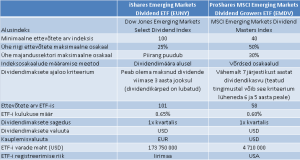

Arenevate riikide dividendiaktsiatesse investeerivate ETF-ide võrdlus – II osa

Käesolev postitus on järg arenevate riikide dividendiaktsiatesse investeerivate ETF-ide võrdlusloo I osale. Pilk ETF-i sisse Lisaks alusindeksi ja ETF-i enda parameetrite analüüsile on mul kujunenud tavaks vaadata ka pisut sügavamale ETF-i sisse ehk teostada kiire finantssuhtarvude analüüs kõigi ETF-i komponentaktsiate kohta. Kui enamasti on kogu ETF-i investeerimisportfell kõigile huvilistele ETF-i pakkuja kodulehel kättesaadav, siis ETF-i […]

Arenevate riikide dividendiaktsiatesse investeerivate ETF-ide võrdlus – I osa

Kui veel paar-kolm aastat tagasi oli arenevate riikide (Emerging Markets) dividendiaktsiatesse investeerivate ETF-ide valik üpris kitsuke, siis tasapisi tuleb järjepanu välja aina uusi ja väidetavalt paremaid. Minu portfellis on mõnda aega olnud Saksamaa Xetra börsil kauplev iShares Emerging Markets Dividend ETF (EUNY). Olen varem korduvalt kirjutanud (näiteks siin ja siin), et kuigi vahepealsed turukõikumised on viinud […]

Dividenditulu – märts 2016

Mulle meeldivad dividendid. Mis siis, et esialgu on tegu üpris väikeste summadega. Nähes järjepidevalt – kuust-kuusse, kvartalist-kvartalisse, laekumas oma kontole lisaks töötasule raha, mille saamiseks ei tule vahepeal kuigi palju vaeva näha, teeb see rõõmu. Ja tekitab põnevust. Olgugi, et esialgu on laekuvad summad vaid kümnetes eurodes mõõdetavad, aga järjepidevalt dividende ja ka säästetud kapitali edasi […]

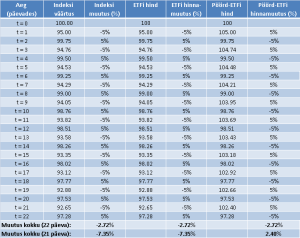

ETF-i abc: pöörd-ETFid

Viimased 8-9 kuud on globaalsetel aktsiaturgudel olnud üpris sündmusterohked. Näiteks USA suurettevõtete aktsiahindade liikumist järgiv S&P 500 indeks on liikunud üles-alla ligikaudu 10-12% suuruses vahemikus. Suurimate Euroopa ettevõtete aktsiahindu järgiva STOXX Europe 600 ja samuti globaalseid aktsiahindu järgiva MSCI World indeksi hinnaliikumised on ulatunud isegi kuni 15-20 protsendini. Seega pole ime kui ka väike-investorite seas […]

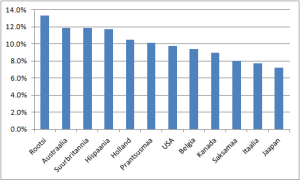

3 tähelepanekut ajaloost, mida alustav aktsiainvestor peaks teadma

Seekord tahan kirjutada millestki sellisest, mis loodetavasti aitab alustavatel aktsiainvestoritel tulevikus kergemini hoida kainet meelt ja hoomata suurt pilti – ühesõnaga ajaloost. Sedakorda siis aktsiaturgude tootlusnumbrite ajaloost. Aktsiaturgude keskmine aastane tootlus Investoritena oleme me kõik tõenäoliselt kuulnud ühel või teisel kujul lauseid stiilis aktsiate oodatav keskmine aastane tootlus on x% või keskmiselt pakuvad aktsiaturud x% […]

Teadaanne: tasuta üks-ühele koolitus

Mulle väga meeldib kirjutada. Seepärast naudin iga hetke veebipäeviku pidamisest oma finantsvabaduse saavutamise teekonnal. Samuti meeldib mulle blogi vahendusel jagada rohkem kui 10-aastase finantsturgudel toimetamisega tulnud kogemustepagasit. Aga mulle meeldib ka rääkida. Struktuurimuudatuste tõttu mu töökohal on viimase poole aasta jooksul jäänud oluliselt harvemaks vajadus investeerimisteemaliste koolituste ja esinemiste järele. Ausalt öeldes tunnen sellest isegi […]

Dividendiinvestorina karuturul

Olen seni käesolevat blogi kirjutades püüdnud keskenduda pikaajalise investeerimise teemadele ja mitte tegeleda ennustamise ning oma turuvaadete kajastamisega. Pigem vastupidi, katsun ka oma isiklikust investeerimisprotsessist turu ajastamist üha enam välja juurida. Teisalt tajun, et täna on aeg küps arutleda teemal, kuidas käituda pikaajalise dividendiinvestorina langeva aktsiaturu ehk karuturu tingimustes. Pean alustuseks kohe ütlema, et oma isikliku rahaga […]

Dividenditulu – jaanuar 2016

Mulle meeldivad dividendid. Mis siis, et esialgu on tegu üpris väikeste summadega. Nähes järjepidevalt – kuust-kuusse, kvartalist-kvartalisse, laekumas oma kontole lisaks töötasule raha, mille saamiseks ei tule vahepeal kuigi palju vaeva näha, teeb see rõõmu. Ja tekitab põnevust. Olgugi, et esialgu on laekuvad summad vaid kümnetes eurodes mõõdetavad, aga järjepidevalt dividende ja ka säästetud kapitali edasi […]

Kuningad, tšempionid ja aristokraadid ehk parimad dividendiaktsiad läbi aegade

Kes iganes on dividendiaktsiatesse investeerimisega kokku puutunud enam kui paar kuud ja kiiganud investeerimisvõimalusi otsides ka välismaiste aktsiate poole, on kindlasti kohanud termineid Dividend Aristocrats või Dividend Champions. Need on ettevõtted, kes on vähemalt 25 aastat järjest maksnud stabiilseid või kasvavaid dividende. 25 aastat ja ei ühtegi dividendikärbet või ära jäänud dividendimakset! Seega nii tavapärase […]

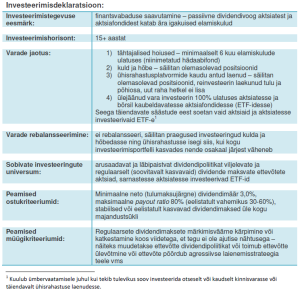

Minu isiklik investeerimisdeklaratsioon

Nagu varem kirjutanud olen, saabus kannapööre ja heureka-hetk minu finantsellu nüüdseks juba pea kaks aastat tagasi. Siis otsustasin, et suunan oma olemasolevad ja tulevased säästud dividende maksvatesse aktsiatesse ja aktsiafondidesse. Sellega sai automaatselt kirjeldatud minu edasiste investeeringute üks olulisemaid kvalifitseerumise tingimusi – sobilike investeeringute universum. Dividendiaktsiatesse investeerimise otsusele eelnes tegelikult üks isegi olulisem otsus. Nimelt see, […]

Investorvajaduste hierarhia III osa: varade jaotus

Investorvajaduste hierarhia sarja eelmises postituses arutlesin investorkäitumise teemadel. See on tõenäoliselt kõige rohkem alahinnatud, kuid uurimuste kohaselt kõige enam tootlust mõjutav aspekt pikaajalise investeerimise juures. Investorkäitumise järel mõjutab investeerimisportfelli tootlust kõige enam portfelli varade jaotus ehk allokatsioon. Meeldetuletuseks olgu siinkohal ära toodud kogu investorvajaduste hierarhia koondpilt. Varade jaotuse olulisust on lihtne põhjendada näiteks järgmise […]

Investorvajaduste hierarhia II osa: investorkäitumine

Uuringud on näidanud, et keskmine investor kohe oskab ebaratsionaalselt käituda. Regulaarselt läbi viidav uurimus USA jaeinvestorite investeerimiskäitumisest jõuab aasta-aastalt samale tulemusele – jaeinvestorite tegelik netotootlus jääb märkimisväärselt alla turu keskmisele tootlusele. Vaatamata sellele, et näiteks 2014. aastal ajastasid väikeinvestorid oma ostusid/müüke korrektselt tervenisti 67% juhtudest, jäi keskmise investori aktsiaportfelli tootluseks 2014. aastal 5,5% võrrelduna S&P […]

RSS - Posts

RSS - Posts