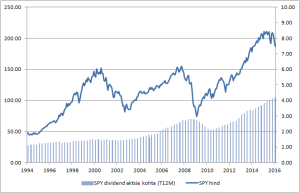

Dividende maksvatesse aktsiatesse investeerimise pooldajad toovad sageli välja ühe dividendiaktsiate kasuks rääkiva väite – dividendimaksed kõiguvad vähem kui aktsiate hinnad. Otsustasin kontrollida, kas see väide peab paika. Esiteks tõuseb muidugi küsimus, et miks üldse on tarvis sellist võrdlust teostada? Miks on vaja võrrelda aktsiahindade ja dividendimaksete kõikumise ulatusi läbi majandustsükli? Vastus peitub oma tulevaste elamiskulude rahastamisviisi […]

Milline on olnud aktsiahindade ja dividenditulu kõikumine läbi majandustsüklite?

Dividenditulu – veebruar 2016

Mulle meeldivad dividendid. Mis siis, et esialgu on tegu üpris väikeste summadega. Nähes järjepidevalt – kuust-kuusse, kvartalist-kvartalisse, laekumas oma kontole lisaks töötasule raha, mille saamiseks ei tule vahepeal kuigi palju vaeva näha, teeb see rõõmu. Ja tekitab põnevust. Olgugi, et esialgu on laekuvad summad vaid kümnetes eurodes mõõdetavad, aga järjepidevalt dividende ja ka säästetud kapitali edasi […]

Küsimus lugejalt: kas valida LHV Kasvukonto?

Vaatamata sellele, et paar mu sõpra on viimase aasta jooksul alustanud investeerimist läbi LHV Kasvukonto, ei ole ma seni vaevunud endale selgeks tegema selle investeerimisvõimaluse plusse ja miinuseid. Peamiselt seetõttu, et mul endal oli aastatega kogunenud piisavalt sääste võimaldamaks teostada tehinguid, mille puhul tavakonto tehingutasu jäi suhtena tehingu summasse veel talutavatesse piiridesse (minu jaoks ca […]

Teadaanne: tasuta üks-ühele koolitus

Mulle väga meeldib kirjutada. Seepärast naudin iga hetke veebipäeviku pidamisest oma finantsvabaduse saavutamise teekonnal. Samuti meeldib mulle blogi vahendusel jagada rohkem kui 10-aastase finantsturgudel toimetamisega tulnud kogemustepagasit. Aga mulle meeldib ka rääkida. Struktuurimuudatuste tõttu mu töökohal on viimase poole aasta jooksul jäänud oluliselt harvemaks vajadus investeerimisteemaliste koolituste ja esinemiste järele. Ausalt öeldes tunnen sellest isegi […]

Dividendiinvestorina karuturul

Olen seni käesolevat blogi kirjutades püüdnud keskenduda pikaajalise investeerimise teemadele ja mitte tegeleda ennustamise ning oma turuvaadete kajastamisega. Pigem vastupidi, katsun ka oma isiklikust investeerimisprotsessist turu ajastamist üha enam välja juurida. Teisalt tajun, et täna on aeg küps arutleda teemal, kuidas käituda pikaajalise dividendiinvestorina langeva aktsiaturu ehk karuturu tingimustes. Pean alustuseks kohe ütlema, et oma isikliku rahaga […]

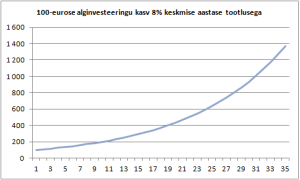

Aeg – investori parim sõber

Öeldakse, et investeering on nagu puu. Piidle seda pärast istutamist vahetpidamata 24 tundi ja sa veendud, et see ei kasva. Kiirelt muutuvas maailmas ja kiirustades elades tahame näha tulemust – ja kohe! Paljuski just selle püsimatuse ja kannatamatuse pärast kipume me olemasolevaid investeeringuid maha müüma ja otsima aina uusi ning paremaid. Mõnikord see töötab, aga […]

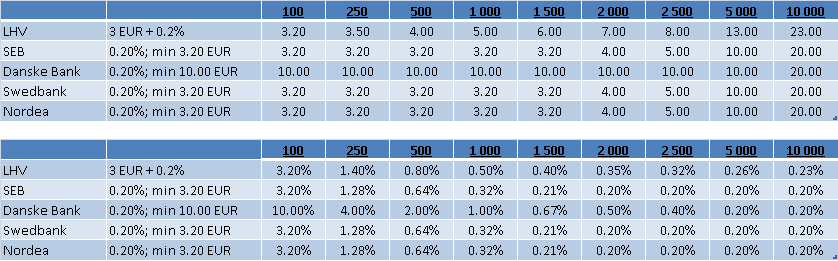

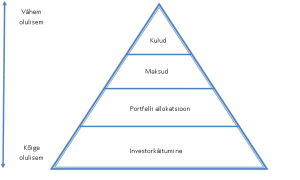

Investorvajaduste hierarhia V osa: kulud

Olles alustanud investorvajaduste hierarhiat pidi ülespoole rühkimist tootlust kõige enam mõjutavast investorkäitumisest ja läbides teel varade jaotuse ning maksustamise teemad, oleme jõudnud püramiidi tippu ehk kuludeni. Kuigi olen kulud investorvajaduste hierarhias järjestanud kõige väiksema mõjuga faktoriks, ei ole kaugeltki tegu ebaolulise teguriga. Lisaks on siinkohal alaliike, mida arvesse võtta, mitmeid. Väärtpaberite tehingutasud, väärtpaberikonto hooldustasud, valuutavahetustehingutest tulenevad arveldustasud, investeerimis- ja kauplemiskontodele raha sisse- […]

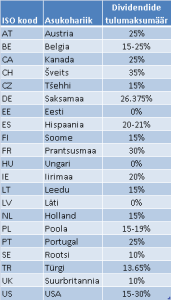

Investorvajaduste hierarhia IV osa: maksud

Oleme investorvajaduste hierarhiat pidi ülespoole liikunud alustades tootlust kõige enam mõjutavast investorkäitumisest ja sellele järgnevast varade jaotusest ning jõudnud tähtsuselt kolmanda valdkonna – maksustamiseni. Alljärgnev kehtib eelkõige finantsturgudel kaubeldavatesse instrumentidesse (aktsiatesse, võlakirjadesse ja ETF-idesse) raha paigutava investori kohta. Maksuamet sirutab käe investori kukrusse kahel korral. Esiteks rakendub tulumaks investorile tehtud maksete ehk teenitud omanikutulu puhul. Sellisteks […]

Investorvajaduste hierarhia III osa: varade jaotus

Investorvajaduste hierarhia sarja eelmises postituses arutlesin investorkäitumise teemadel. See on tõenäoliselt kõige rohkem alahinnatud, kuid uurimuste kohaselt kõige enam tootlust mõjutav aspekt pikaajalise investeerimise juures. Investorkäitumise järel mõjutab investeerimisportfelli tootlust kõige enam portfelli varade jaotus ehk allokatsioon. Meeldetuletuseks olgu siinkohal ära toodud kogu investorvajaduste hierarhia koondpilt. Varade jaotuse olulisust on lihtne põhjendada näiteks järgmise […]

Investorvajaduste hierarhia II osa: investorkäitumine

Uuringud on näidanud, et keskmine investor kohe oskab ebaratsionaalselt käituda. Regulaarselt läbi viidav uurimus USA jaeinvestorite investeerimiskäitumisest jõuab aasta-aastalt samale tulemusele – jaeinvestorite tegelik netotootlus jääb märkimisväärselt alla turu keskmisele tootlusele. Vaatamata sellele, et näiteks 2014. aastal ajastasid väikeinvestorid oma ostusid/müüke korrektselt tervenisti 67% juhtudest, jäi keskmise investori aktsiaportfelli tootluseks 2014. aastal 5,5% võrrelduna S&P […]

Investorvajaduste hierarhia

Majandusteaduses on laialt levinud ja kasutusele võetud Maslow inimvajaduste hierarhia. Tegu on antropoloog-psühholoogi Abraham Maslow poolt välja töötatud teooriaga inimese motivatsioonist. Selle kohaselt jaotuvad inimvajadused viide eri kategooriasse, kusjuures madalama kategooria vajadused peavad saama rahuldatud enne, kui kõrgema kategooria vajadused hakkavad käituma motivaatoritena. Need viis kategooriat vajadusi alates madalaimast on: 1) füsioloogilised vajadused, 2) turvalisuse […]

Sinu investeeringute tegelik netotootlus

Tavapäraselt peetakse finantssektoris investeerimisportfellide tootlusest rääkides silmas nominaalseid tootlusnumbreid, mida pea alati võrreldakse võrdlusindeksitega. Tõsi, varahalduri või fondijuhi tööd peab kuidagi hindama ja võrdlusindeksite kasutamine selleks tundub üpris hea viis. Nõnda on ju kohe lihtne hinnata, kas aktsiaportfell tootis vähem või rohkem kui kõiki maailma suuremaid börsil noteeritud ettevõtteid koondav MSCI All Country World aktsiaindeks […]

RSS - Posts

RSS - Posts